疫情期间,国内酒类消费需求锐减15%,白酒营收损失达到1500亿。

在2020年Q1业绩中,19家上市公司有16家的数据出现了负值。

但这并没有挡住资本对白酒的热情。

数据显示,招商中证白酒指数5月15日净值达到1.0195,近三个月增速突破10%。

此外,白酒股的涨势已经持续了一段时间。从周K线上看,白酒板块指数已连续第八周上涨,期间累计涨幅接近30%。

躁动的资本中,中信系产业资本甚为活跃:3月末,茅台与中信证券会面,双方就探索金融合作进行了座谈交流;4月初,上市公司金徽酒发布公告,英之玖将所持公司股份转让给中信兴业,后者成为公司持股5%以上股东;4月下旬,中信证券更是发布报告表示,持续坚定看多白酒,建议积极增配。

一顿骚操作期间,中信系却悄悄清仓了一家自己持有10年之久的白酒标的。

西凤前十大股东名单,截图自西凤酒股份官网

近期,陕西省西凤酒股份有限公司公布一份新的股东名单。其中,持股15%的陕西地电,成为了第二大股东。

原本第二大股东,中信产业投资基金操盘企业“绵阳科技城产业投资基金”已不在名单之列。

这意味,中信系在这全盘做多之际居然放弃了西凤酒。

十年磨剑却未成

对比茅台、五粮液,西凤酒的名声似乎并不出众。

事实上,西凤酒是我国史料记载中历史最悠久、文化积淀最深厚的酒种之一。

其此前提交的IPO招股说明书显示,6000多年前的仰韶文化时期,就有了关于西凤酒的记载。

1952年,新中国第一届评酒会上,西凤酒就获得了“国家级名酒”的称号。

当时,中国四大名酒还不是“茅五洋泸”,而是西凤酒、茅台、汾酒、泸州老窖。

一直到上世纪90年代初,西凤酒在全国白酒企业排行榜中,都能跻身前十。

1994年,白酒行业进入无序竞争。五粮液完成战略调整,上半年即以100%的增长速度令同行刮目相看。

最可怕的对手出现在当年11月。山东鱼台县的一家酒厂,走进了中央电视台的梅地亚中心。这家酒厂花了3079万,夺取央视首届黄金广告时段的标的。

此后一年,“喝孔府宴酒,做天下文章”的广告响遍大江南北。

那一年,西凤酒掉出了TOP10。

之后,山东另一家叫做秦池的酒企,又以6666万和3.212118亿拿下两届标王,西凤酒成为众多被挤压的品牌之一。

一代标王秦池,图/网络

1997-1998年,白酒业从盲目走向理智,但这也成为了10年来白酒业上升和下降的转折点。

《华糖商情》后来表示,这一年是白酒的灾难年。这段时间,不少白酒企业开始到资本市场“避难”:山西汾酒、泸州老窖(1994年);沱牌舍得、古井贡酒、水井坊(1996年);酒鬼酒(1997年);五粮液、金种子酒(1998年)。

1999年,西凤酒也走上了上市筹备之路。当年9月,西凤酒设立股份制公司,后经10次左右股权变动,形成而今格局。

股份公司设立10年内,后起之秀洋河股份都上市了,西凤酒却还在预备之中。

2009-2010年间,西凤发起两次增资扩股,启动改制重组。

这可以被视为Pre-IPO轮融资。这一年,在引进海航失败之后,西凤酒投入中信系怀抱。后者以3.6亿持股15%,成为第二股东。

资本入主,西凤酒的IPO时间表也随即曝光:

2010年,西凤迎来中信系,并首次预备上市;

时任董事长喻德鱼表示,力争2012年底上市;

2012年7月IPO名单中没有西凤酒,被质疑借壳上市;

2012年末西凤酒上市作罢;

2016年3月,西凤酒二次递交IPO招股书;

2017年5月,西凤酒三次递交IPO招股书;

2018年4月,西凤酒更新IPO招股书;

2018年11月,西凤酒被爆出塑化剂超标;

紧接着,西凤酒进入证监会首次公开发行的中止审查名单;

2020年3月,中信系退出西凤酒;

股份制改造20年,两次提交上市申请被中止,一代名酒西凤为什么?

此前,我曾就西凤酒2018年更新IPO招股书进行过粗略解读,并提出了两个方面的问题:

第一是模式争议。

第二是渠道争议。

模式争议:贴上勾兑和贴牌标签

虽然业内人都懂,但普通消费者对酒水行业肯定都有一个疑问:

就像苏格兰的威士忌、波尔多的葡萄酒一样,为什么只有贵州才出茅台这种酱香酒?

原因在于“曲乃酒之骨,水乃酒之血”——没有优质的水源是酿不出好酒的。

赤水河畔,十里酒香,因为有赤水河的水,才有现在的茅台。

这条河算得上中国白酒的母亲河,除了茅台,她还一定程度上养育着郎酒、习酒、五粮液、泸州老窖、剑南春、董酒等。

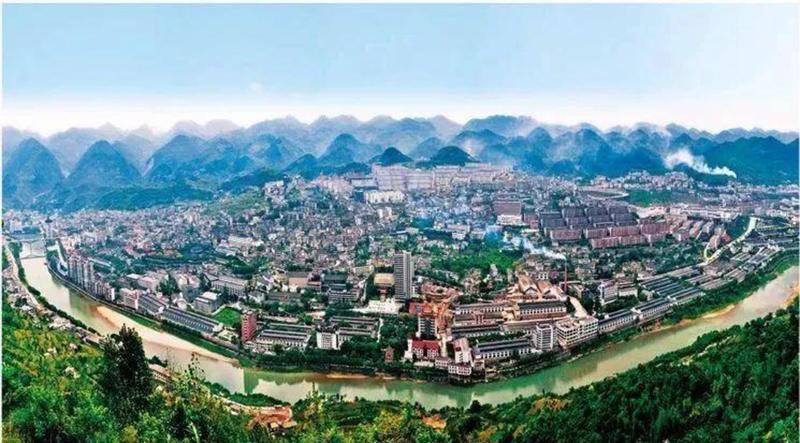

茅台镇与赤水河,图/网络

可是西凤酒没有凸显这种地域优势。

西凤酒最新IPO招股书显示,作为凤香型白酒,其工艺是“以高粱为原料,经分级入库、酒海贮存、勾兑而成”。

勾兑其实是白酒的工艺环节,并不像外界所理解的那种“酒精勾兑”。

拿酱香酒为例,你们在餐桌上喝道的酒,其实是一次下曲出的7段原酒调和勾兑而成的。

值得注意的是,大多数知名酒厂勾兑用的基酒,都是自己工厂生产。

西凤酒的基酒就不一样了。

由于生产和酿造设施并不理想,西凤基酒需要向外部采购。2015-2017年,西凤酒大约70%的基酒都是外购而来,总计差不多6万吨。

把基酒买来放到自家酒厂生产,其实还说得过去。

但除了基酒,西凤酒还采取自主生产与合作生产相结合的生产模式。

也就是说,西凤酒的中低档酒水,大多是向其他私营酒厂采购。

2015-2017年,西凤酒向成都龙宇酒业、哈尔滨老白酒厂采购了大约7万吨白酒,占到它销量的3成左右。

这些酒贴上了“西凤酒”商标后,被成都22家、哈尔滨3家的销售公司带入当地市场。

这样一算下来,川渝地区和东北地区的消费者们,你买的可能只是西凤的酒瓶,喝的还是当地的酒。

数据来源:西凤酒IPO招股书

当然,这种生产模式也为西凤酒带来了不少问题。

比如基酒依赖于外部采购,一定程度上影响了上游议价权。西凤酒2015-2017年毛利率,低于行业内可比公司平均水平约14%。

又比如委托生产在品控上的问题凸显。曾有媒体成,西凤SKU最多时有1500多个产品,但“西凤酒假酒”的消费者投诉也屡见不鲜。

2018年11,西凤某款酒水产品的两项塑化相关化学添加剂超标3倍,这比2012年酒鬼酒塑化剂事件还严重。

模式争议正在持续损害西凤品牌形象。

渠道争议:依赖14家股东经销商

白酒行业大致有三种渠道模式:

第一,厂家主导。

像茅台这种超级IP,自带流量,就不需要抱经销商大腿了。它就选择了“小经销商模式”。

第二,经销商主导。

这是白酒企业中最主要的模式,厂家只专注生产及品牌,市场由经销商去打。战略调整后的五粮液就是这样,不过现在也在向茅台模式靠拢。

第三,厂家与经销商合作。

厂家制定出某种制度(股权、产品、现金分红),激励经销商开拓市场共享企业成长红利。代表是泸州老窖。

西凤酒的渠道主要还是经销商主导。

2015-2017年,其经销商销售额分别占其营收的98.60%、99.49%和99.43%。

此外,西凤酒也会给经销商一些股权激励。招股书显示,西凤酒共有14家经销商持有其7.55%的股权。

这些股东全是陕西省内经销商,代理着西凤酒年销额超过50%的中档以上酒品,并助推它70%的销售都集中在陕西。

但这些经销商是否看好西凤酒呢?

判断经销商是否看好上游厂家的指标叫库销比,它是库存数量与上一周期销量的比值。

这是一个检测库存量是否合理的指标,越是畅销的商品,存销比越小;越是滞销的商品,存销比就越大。

据招股书显示,2015-2017年,西凤酒的库销比无论是在股东还是在非股东经销商那里,都呈现逐年上涨的趋势。

这意味着酒越来越不好卖了。

数据来源:西凤酒IPO招股书

从金额上来看,在西凤酒近900家经销商中,这14家股东经销商每年的库存量是主要非股东经销商的2-3倍。

两者的库存比差异最高达到37%,最低也有14%。

这个数据则说明,14家股东经销商看好西凤酒;其他非股东经销商,对西凤酒的销售抱有谨慎态度。

换句话来说,西凤酒陕西省内卖得好,但全国化的热情从渠道端就已经没多少了。

西凤如何找回主流影响力?

庆幸的是,我们上述解读的数字都停留在2015-2017年,新的数据可能会带来新的世界。

2018-2019这两年里,西凤酒的新变化就是张正掌舵、高端化、全国化。

早在2017年,西凤酒就表示每年以20%的速度缩减条码。当时,西凤条码接近2000个。

到2019年1月,西凤酒董事长换帅,红旗民爆原董事长张正接任。当年一次发布会上,张正就宣布将全面清理中低端子品牌,发力高端。

当时,张正的打算是,将新一代红西凤打造成高端战略性产品,与老款“红西凤”和西凤酒“1915”纳入红西凤体系,构成红西凤矩阵。

同时,西凤将以省为单位,设立营销公司分公司、直营店,以强化全国终端市场。

新任掌舵人张正似乎干脆利落,一心想把西凤酒带回先头阵营。

早在张正上任两个月时,他就开始进行重大营销体制改革。当年5月11日,西凤酒对外宣称,将营销公司一分为三。

但这也有人质疑称:该操作使得西凤酒最初的营销目的大打折扣。

不少业内人士认为,一个搞民爆的人来搞白酒,张正还需拿出更多的表现出来。

蓝鲸财经就有文章指出:受制于经销模式、外购模式、生产掣肘、股权分配、管理层动荡等问题,西凤酒在关键的品控、风控上仍有不少风险考量,这对其高端化、全国化、终端化产生的消极影响不言而喻。

但从最终的数据来看,张正的动作效果初现。《酒业家》报道,2018-2019年,西凤酒营收分别达到50亿、60亿。

如果数据真实,西凤酒追平“茅五洋泸”或许有点为难,但逐步找回主流影响力还是有可能的。

参考资料:

[1]西凤酒60亿冷思:模式之困、品控之忧,张正的高端牌怎么打?——蓝鲸财经

[2]筹划IPO十年未果,中信退出西凤第二大股东之位!缘何至此?——酒业家

[3]今世缘上市冲击波,成为近三年唯一上市酒企,酒企上市难题未解——大河报

[4]西凤酒悄然换帅门外汉入主引掌控力质疑——长江商报

[5]曾与茅台并驾齐驱,这家酒企为何走向边缘?——《商界平路》·商业模式观察家

文丨新商业要参,作者丨黄晓军