本文旨在从白酒上市公司预收款数据变化中,(企图)找到能判读白酒行业趋势变化的蛛丝马迹。

独立、公开、数据,不构成对任何酒企经营、股票投资之任何建议或暗示,否则后果自负。特此申明。

预收款项

定义,即企业按照合同规定收购货单位或劳务接受单位预先收取的款项,如收到销货订单时存入的保证金或定金、预收的租金或利息等。因当期企业并未实际提供有关商品或劳务,不能确认为收入,而作为负债在资产负债表中列支。

预收款项,在资本市场精明的职业投资者眼中,是上市公司业绩的“蓄水池”。有了预收款,上市公司便拥有了跨财务周期进行合法的调节业绩的魔力。

原则上,预收款项越多、且长期不间断的拥有,表明企业对下游拥有较强的话语权。自然,业绩释放将更有保障性、持续性。

1、预收款规模

2018年白酒上市公司中报预收款项,单位:亿元

从上图看,三点感觉:

第一、17家酒企均有预收款,是好事,说明行业总体上还是有人气的。

第二,前六名预收款规模,与各自在行业的现状基本相符,这当然不是巧合。说明前六在行业中对下游渠道商更有议价能力。

第三,2018上半年上市酒企预收款总计是215.76亿元,茅台1家就占46.75%、茅五2家占66.55%、五茅泸洋4家占81.16%,表明下游渠道对全国性龙头更有信心与期待。

2、预收款同比

2018年白酒上市公司中报预收款同比增速%

从上图看,有两个要点:

第一、最大的意外。茅台、五粮液分别增长-44.09%、-19.82%,居然两家都为负。据茅台官方解释是调整打款政策,经销商按月打款、不接受提前打款所致。

第二、17家总预收款额同比2017中报289.40亿元,整体下降了25.45%,看起来真的是很吓人的。要知道2016、2017两年中报预收款较同期分别增长了193.7%、39.5%。

第三、省内龙头(龙一龙二)为代表,叠加华东地区消费升级的迁移效应,同比增速超30%,整体上表现更好。如:洋河、汾酒、今世缘、口子窖。

3、预收款环比

2018年白酒上市公司中报预收款环比增速%

环比,本文指2018上半年预收款与2017年末预收款的比值,弄出这个比值是想了解中报营收中到底有多少是去年的“余粮”中贡献的。

从上图看,古井贡、青青稞酒、老白干、金徽4家比值为正,也就是他们中报营收全来自今年销售进帐,没放过2017年蓄水池中的“水”。

家数稍显少了些。

比较意外的,茅台、老窖、洋河、今世缘、口子窖,这些中报业绩不错的酒企下降比例平均都超过30%,表明去年底预收款对今上半年营收贡献是比较大的。简单来说,可能去年底都有较大力度的压货行为,压货向来是酒企的不二法宝。

当然,也是与春节白酒集中消费的时间点相关。不过,近年来白酒的销售与消费的节庆化趋势,是越来越明显的,主要是集中在中秋、春节。

4、预收款/营收比

2018年白酒上市公司中报预收款项与营收之比%

预收款/营收比,用来观察预收款项下财报周期里可能产生的对营收调剂作用的大小。当然,正规常用的财务分析指标中没这一说(提醒)。

老白干,在这个指标上是第一,达到43.37%。厉害了,居然还超过了贵州茅台的数据,蓄水意图明显。

与之相反。水井坊、青青梨酒两家都是个位数,这或表明上半年冲营收,真的很拼,基本上不留余地。

暧昧的暗示

预收款的产生,是基于上游严格的结算政策,先款后货、提前打款、货物紧缺要发货排队等原因产生的。从预收款到营业收入,按会计准则有一个确认的多环节过程,一般是收到货款、收到订单、发出货物、运输货物、收到货物、确认收货、开出发票。这里是有时间差的。

结合庖丁解酒对酒业长期观察与感受,我们一起来探讨一下预收款这个酒业动态可能的先行指标,究竟会给我们了什么样的启示或暗示、隐喻。

一、从中报预收款,看典型企业

对于手握预收款的上市公司,是否使用,用多用少、留多留少,可能会和企业在当期的经营目标以及在下一财季管理层的预期有关。

我们可以看看2018中报3家企业的对预收款使用的不同程度,至于异常原因大家自行琢磨一下。

水井坊,不留余地。预收款规模仅0.33亿、同比下降最大、环比下降最大、预收/营收比最小(意外),这几个数据表明水井坊对预收款释放比较充分。2018上半年营收同比增长58.97%,增速已非常可观,完全可多留些余地。7月份,迎来大股东帝亚吉欧的要约回购,似乎更没有必要将业绩全部释放,因为这样,是可能推高股价,进一步提高回购难度的。

老白干,最爱蓄水。在19家酒企中,老白干中报营收14.59亿(第11位),而预收/营收比43.37%(第1,意外),与其当前市场地位不太相对称。通过长期数据对比,庖丁解酒发现自2012年以来的6年内年度预收款/营收比好过五粮液、3年内好过茅台。好像一直都非常的缺少“安全感”,以至于每年都要大比例的“蓄水”,每年定期要求客户打款压货,深蓄水以备不时之需。

古井贡酒,不吃老本。预收款第6、同比增长9.2%、环比增长59.66%(第1,意外)。环比增长近六成,表明古井贡今年以来,销售明显大增(超常),且去年底没有压货。

古井贡,近年营收快增,得益于三点:第一、费用策略。常年的高费用的消耗战策略下,拖垮了金种子、消耗了迎驾贡,巩固了省内龙头地位。第二、核心产品。核心年份原浆产品定位、价格体系,正好顺应了省内的消费升级趋势,享受到最大红利。第三、高管团队。自2008年王效金之后,古井贡的高管团队年轻、稳定、干劲足、目标坚定,关键是折腾少(现就等领导给激励了)。

二、从茅五预收款,看酒业趋势

茅台、五粮液,是白酒行业风向标、龙头。尤其飞天茅台、普五的一批价、零售价、经销商库存,历年都是大家观察白酒行业动态、景气度的最直接指标。

预收款,庖丁解酒以为可能是一个更灵敏的先行观察指标。这也是为何茅台预收款的剧降让很多投资人紧张的原因,尽管线下依然热火朝天的抢购。

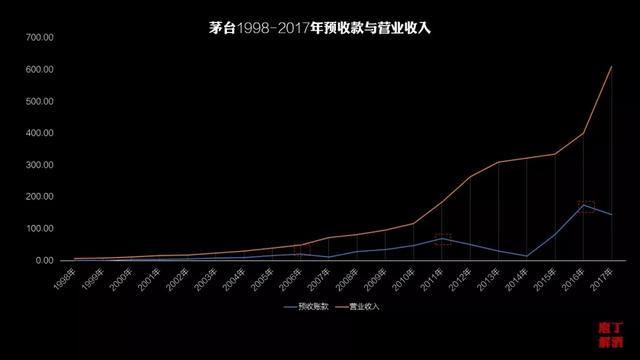

1、贵州茅台

上图1998-2017年贵州茅台的预收款与营收的对比图。双击可放大,我们可以在上图中,发现在20年的预收款与营收曲线中,存在明显的三处背离的。三个时间点,分别是2006年、2011年、2016年。

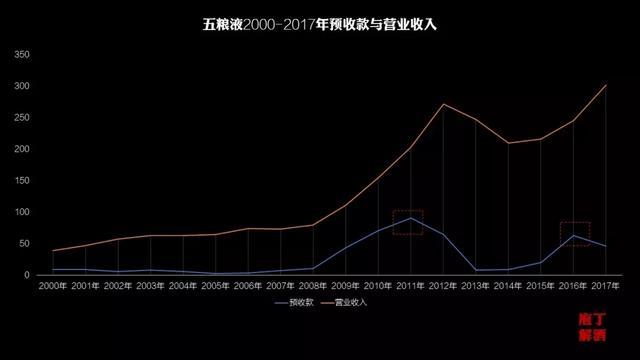

2、五粮液

上图2000-2017年五粮液的预收款与营收的对比图。双击可放大,我们可以在上图中,发现在20年的预收款与营收曲线中,存在明显的两处背离的。

时间点上,分别是2011年、2016年。

如果说,茅台的预收款巨降,是因官方解释改变了经销商打款政策。那五粮液呢?好像暂时没有听到过调整过经销商打款政策的消息。

事实上,五粮液的打款政策尺度,相对是宽松的,从大量使用银行承兑的应收票据来结算可以看出来。据中报显示:2018上半年应收票据额为169.78亿元,占上半年总营收比例为79.33%,较期初2017年末应收票据111.88亿元,更是增长了51.75%。

这由预收款变化给出的暗示,会不会是巧合呢?

2006年之后的2007年,美国次贷危机爆发。

2011年之后的2012年,反腐败消费及塑化剂。

2016年之后的2017年,好像挺好。但是,时至2018年,由中美贸易战引发的中国内在全社会的焦虑感仍在四处弥漫。

2006年、2011年、2016年,中间都间隔5年,像是也有周期性的?白酒行业的起伏变化,与各个时点上的国际国内大的经济政治事件也是密切相关的。

不管,白酒行业如何变幻,行业的高集中与强分化、消费的分层与升级,是不变的长期趋势。

飞天的茅台、高性价的特曲(泸州老窖)、陈酿的牛二、青春的(江)小白,都会有人爱、有人追。只要,你能始终身在其列(非其外),又何惧。

至于,这个暗示,会不会是巧合?

庖丁解酒也不得其解,但依然无妨这个假设的存在。

(还是套话讲的好)

历史,总是惊人的相似,

但又不会是简单的重复!